こんにちは、アーリーリタイア2年目のローズマリ-です。

リタイア後の健康保険は

- 退職前の会社の保険に入る(任意継続)

- 市町村の保険に入る(国民健康保険)

のどちらかを選びます。

国民健康保険だと前年度の収入に応じた保険料になるので保険料が高くなりがち。

前年度の収入にもよりますが、任意継続のほうが安いです。

私の場合、国民健康保険料は上限金額(約89万円)だったので任意継続を選びました。任意継続の保険料は年間約55万円でした。

退職後に必要な国民年金と健康保険の金額。元会社員(扶養家族1人)のリアルな数字と国民年金のお得な払い方を紹介。

退職後に必要な国民年金と健康保険の金額。元会社員(扶養家族1人)のリアルな数字と国民年金のお得な払い方を紹介。

昨年は収入がほとんどなかったので今年4月から国民健康保険に入りました。

保険料は最低金額なのかな?と思ってたのですが、通知が届いたら最低額ではなかった・・・!

昨年の収入はこれだけ。配当金は総合課税として確定申告しました。

- 給与所得(一昨年12月後半分)…給与所得控除以内の金額

- 株の配当金(国内個別株と国内ETF)…約19万円

- 雑所得(このブログの収益)…約15万円

収入が少ない場合、総合課税にすると配当金にかかっていた所得税約15%と住民税5%を取り戻すことができます。

合計34万円。この金額なら住民税も所得税もかからないので油断してました。

住民税は非課税になり配当金にかかっていた住民税約9,000円が戻ってくるのですが、国民健康保険料は約27,000円アップ。。。住民税は総合課税にしない方が良かった!

私のような失敗をしないために。

住民税と国民健康保険料の仕組みの違い、所得と国民健康保険料の目安、配当金の税金を節税(所得税の還付)しつつ国民健康保険料を安くする方法を紹介します。

住民税と国民健康保険料の違い

住民税では基礎控除のほかに配偶者控除、社会保険料控除、基礎控除などが使える

住民税は前年の所得に応じて支払うのですが、各種の控除が使えます。

所得は収入とは違います。お給料の場合、給与所得控除は最低65万円。

収入が65万円なら給与所得は0。収入が100万円なら給与所得35万円です。

年金収入は雑所得ですが、公的年金控除があります。

公的年金控除額は65歳未満なら70万円。65歳以上なら120万円。この額を超えた収入が所得です。

(65歳以上で年金収入が200万円なら、所得は80万円)

給与所得、雑所得、配当所得などの所得を合計した金額から各種控除金額を引いた残りの約10%が住民税です(正確にはさらに調整控除などで減額あり)。

住民税の所得控除で使える代表的なものは

- 基礎控除…33万円

- 配偶者控除…33万円

- 社会保険料控除…支払った保険料の金額(国民健康保険・国民年金・後期高齢者医療保険・介護保険など)

- 小規模企業共済等掛金控除(iDeCoなど)…支払った額

- 生命保険料控除…最大35,000円(旧制度の場合)

- 医療費控除…医療費-10万円

私の場合、基礎控除33万円、配偶者控除33万円、社会保険料控除約93万円、小規模企業共済等掛金控除12万円、生命保険料控除3.5万円。合計174.5万円までの所得であれば住民税非課税です。

国民健康保険料では基礎控除しかない!

国民健康保険は収入がゼロでも払わないといけません。40歳以上なら介護保険も上乗せされます。

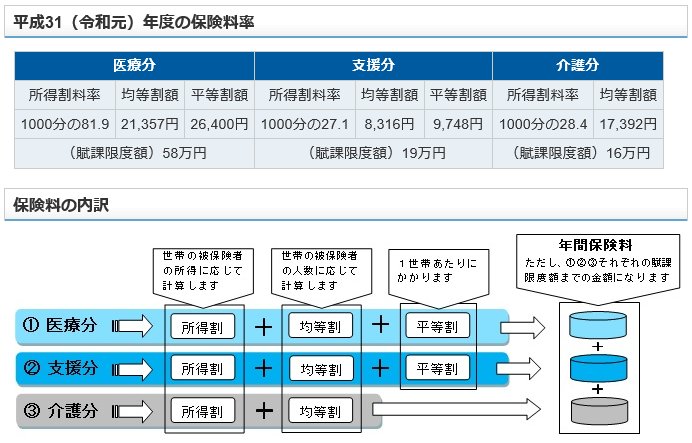

また世帯の人数によって保険料が変わります。平成31(令和元)年の保険料率はこちら。

堺市ホームページ保険料の仕組と料率から引用

計算の元になる所得については、このような記載があります。

「賦課対象所得」とは、保険料の計算の基礎となる所得のことです。

総所得金額等から住民税基礎控除額33万円を差し引いた金額について、世帯の国保加入者全員分を合計した額です。ただし、介護分の保険料を計算する際は、介護保険第2号被保険者の方の金額の合計です。

住民税とは違って、基礎控除額33万円しか差し引かれないのです。

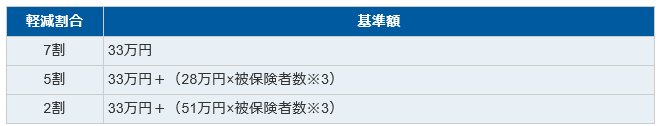

国民健康保険は、低所得世帯に対する保険料の軽減がある

さらに、低所得者には保険料を軽減する制度があります。

堺市ホームページ保険料の軽減と減免 から引用

所得が33万円以下なら7割の軽減、所得が33万円超89万円以下なら5割軽減。

この軽減制度を見落としていたので、国民健康保険料は27,000円も違うという結果になったのでした。

リタイア後の国民健康保険料はどのくらい?所得から求めた簡易計算結果

じっさい国民健康保険はどのくらい払う必要があるの?

国保の保険料簡易ページで計算できます。(他の市の場合も大きく違わないと思いますが、詳しくはお住まいの市町村でたずねてください。)

1人世帯、2人世帯での総所得(給与所得控除、公的年金控除などを除いた金額)と国民健康保険料を計算しました。

我が家は2人世帯。所得34万円だと5割軽減で年間保険料は66,513円。これを6月から3月まで10回に分けて払います。

所得が33万円以下だったら39,082円。27,431円の差ですがこれは勉強代と思うことに。。。

いずれにしても昨年の保険料と比べたらすごく少ないです。

5割軽減が適用される89万円(2人世帯の場合)を超えると保険料はぐんと上がります。

また1人世帯の場合、5割軽減が適用されるのは所得61万円(33万円+28万円)までなので、所得70万円だと1人世帯よりも2人世帯のほうが保険料が高いという逆転現象が起こってます。

1人世帯には不公平ですね。どこかで線引は必要なんでしょうけど。

所得が700万円を超えたら保険料の上限に達するので1人世帯でも2人世帯でも保険料は変わりません。

配当金にかかる税金を節税しつつ国民健康保険料を下げるには

所得税とは異なる課税方式(申告不要制度・申告分離課税)を選択する

今回は配当金を所得税、住民税ともに「総合課税」としたことで、健康保険料が上がってしまいました。

しかし!

上場株式等の配当等所得、譲渡所得等の課税方式の選択について異なる課税方式を選ぶことができたのです。

- 所得税…総合課税

- 住民税…申告不要制度

配当所得を含めた総所得が33万円を超える場合、所得税は総合課税、住民税は申告不要制度とすれば配当金にかかる住民税(配当金の5%)を引かれるだけで国民健康保険料には影響しません。

さらに、上場株式等に係る特定配当・譲渡所得等を源泉徴収口座ごとに市民税・府民税の申告に含めない等の選択をすることもできます。

配当金の内訳は、個別株約12万円、ETF約7万円でした。

個別株は大和証券、ETFはカブドットコム証券で持っているので

- 個別株の配当金12万円を所得税、住民税ともに総合課税に(合計所得は12+15=27万円)

- ETFの配当金7万円は住民税を申告不要制度に

こうすれば、住民税非課税、個別株の住民税還付、健康保険料は最低額にできたのです。

そう考えると口座を分散しておくのも良いですね。

次の確定申告では、所得に応じてどうするのが良いかしっかり計算して申告します。